「補助金をもらうと納める税金が増える」は間違い~正しい認識で補助金の有効活用を~

「補助金をもらうと納める税金が増える」は間違い~正しい認識で効率良い投資を~

目次

事業者が知っておくべき補助金と税金の関係について

補助金は、国や自治体の政策目標に合わせて、事業者が取り組む事業をサポートするために資金の一部を支給する制度です。

初めて補助金を利用しようとしている事業者には、知っておいてほしいのですが、ほとんどの補助金は、法人税・所得税等の課税対象となります。

このことを知らずに決算時期になって法人税・所得税が増えた(※)と驚く方もいらっしゃいますのでご注意ください。

※実際には税金が増えるというのは認識違いであり、本コラムでその点を解説します。

注意:本コラムでの補助金とは、経費を支払った事実をもって支給される補助金を対象としています。例としては、事業再構築補助金、ものづくり補助金、小規模事業者補助金、IT導入補助金です。

課税対象ではない、かつ、経費を支払わなくても支給される補助金は対象としていません。(このような補助金があるかどうかは分かりませんが)

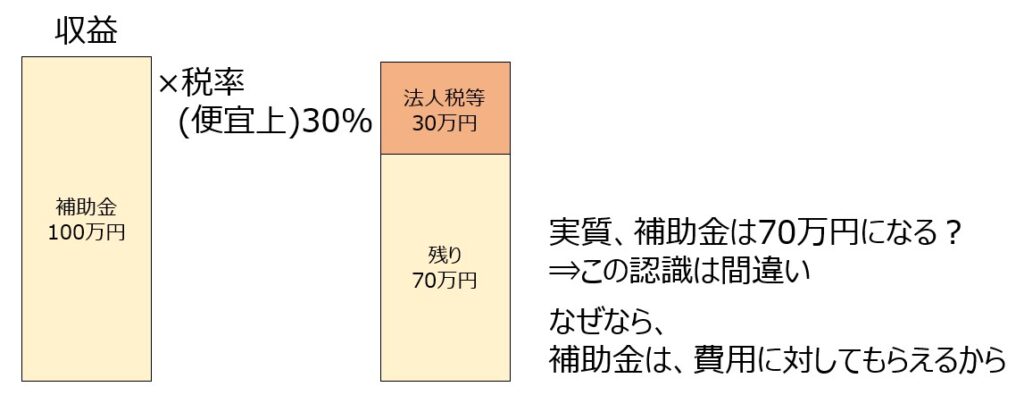

補助金をもらうと納める税金が増えるのか?

補助金が課税対象であるので、

・補助金をもらうと税金を多く納めることになる

・税金が引かれて結局、補助金の支給額が少なくなる

と考えがちですが、これは大きな認識違いです。

補助金の性質を考慮すると、実質、補助金には税金は掛かりません。

その理由は、補助金は使われた費用の一部に対して支給されるものであるためです。

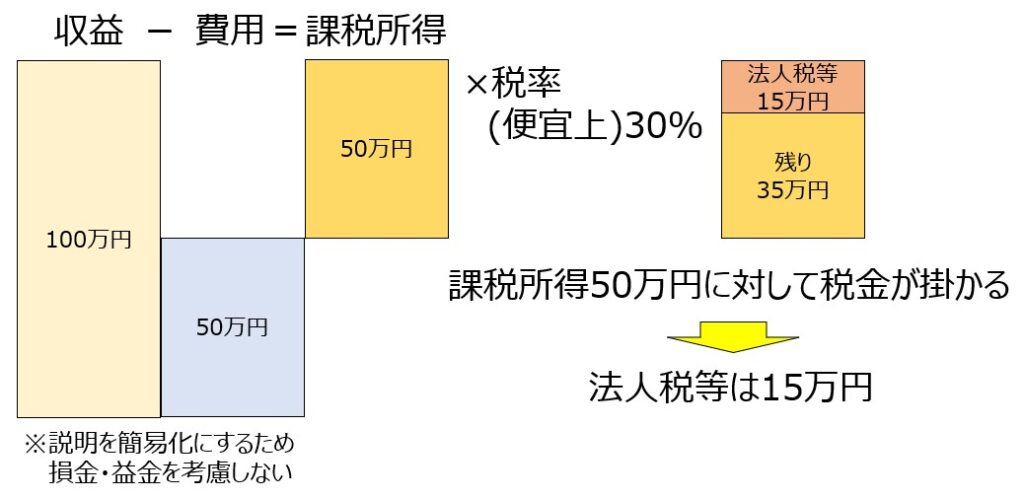

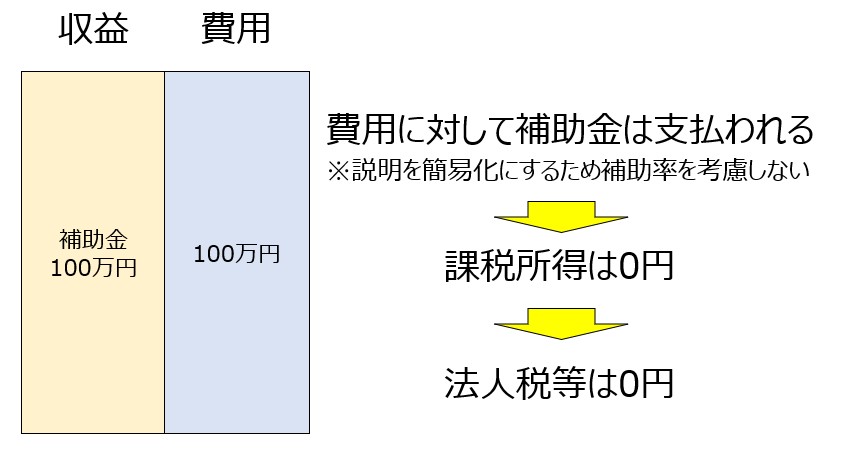

補助金は課税所得に成り得ない

法人税・所得税等は、収益から費用を引いた所得(課税所得)に対して課される税です。

※説明を簡易化するため、損金・益金は考慮から外しています。

これを基に考えると次のようになります。

- 補助金は費用に対して支給されるものなので、単に収益だけが増えるわけでなく費用も増えているはずです。

- 補助金の対象となる費用は、その補助金よりも多いので、補助金による収益は課税所得に残りません。

- そのため、補助金には実質、法人税・所得税等が掛かることはありません。

もらえる補助金だけを見てしまうと税金が掛かるように見えますが、対となる費用が必ずあるため実質、税金は掛かりません。

補助金をもらって納める税金が増えるケース

そうはいっても、税金増えたんだけど

という事業者も実はいらっしゃいます。

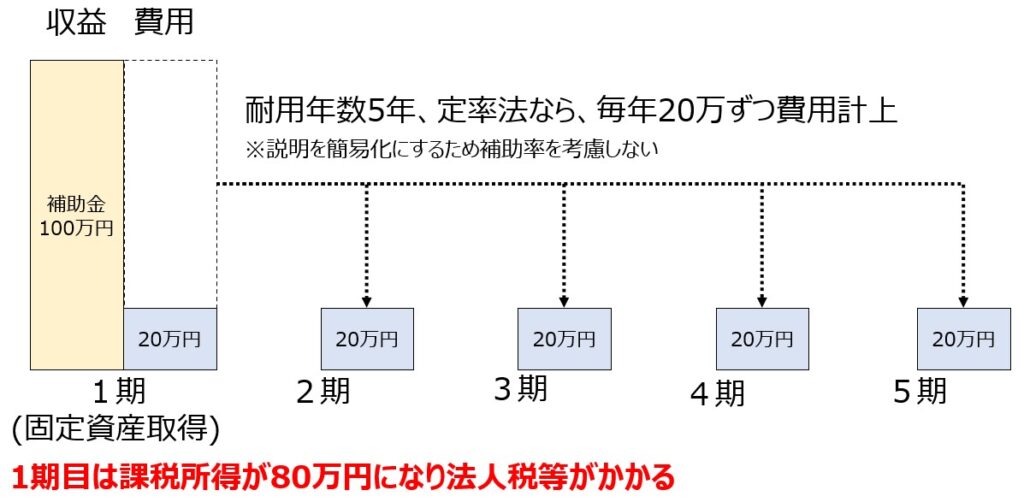

補助金をもらって納める税金が増えるケースは、固定資産を購入した場合です。

その仕組みは次のようなことが生じるためです。

固定資産は、減価償却費という名目で、取得にかかった費用の全金額をその期の費用として計上せずに、耐用年数に応じて配分し翌期以降に計上します。

ところが、補助金は固定資産の取得した期に全額支給されます。

そのため、固定資産を取得した期は、計上できる費用よりも、補助金(収益)の方が多くなり、課税所得が生じてしまい、法人税・所得税等がかかってしまいます。

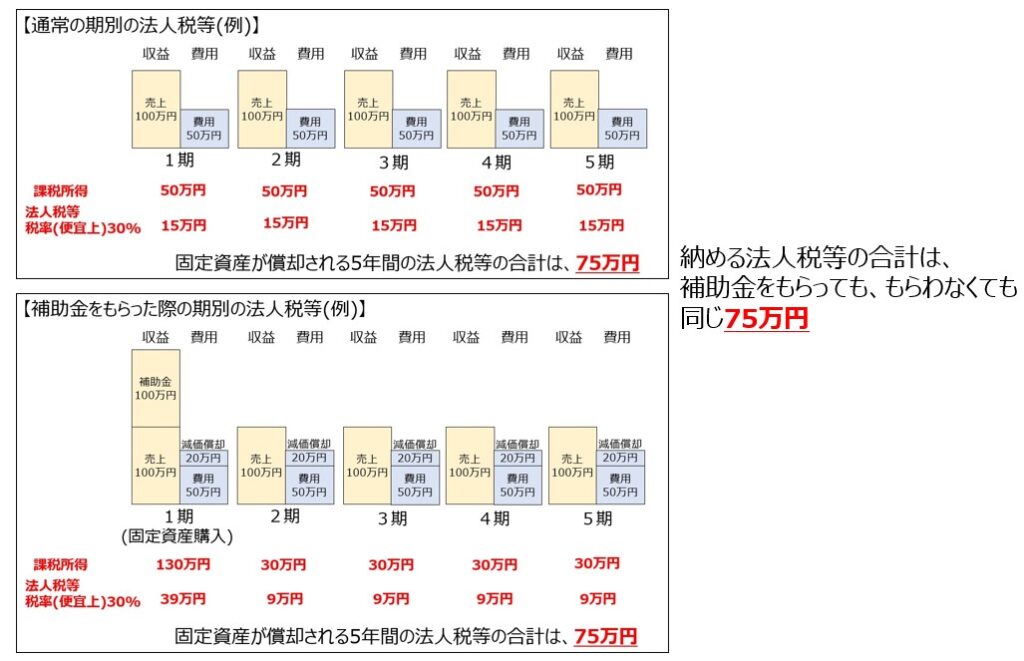

ただし、この場合でも長い目でみると、補助金による税金の増加はありません。

それは、企業には補助金だけで無く、売上等の別の収益が必ず存在し、毎期生じるそれらの収益より翌期以降に配分される費用が引かれることで課税所得が減り、翌期以降の法人税・所得税等が減少するからです。

イメージとしては、補助金が支給される年に、翌年以降に納める税金を前倒しで納めているということになります。

増える税金を減らすには、圧縮記帳を使う

収益と費用の発生する時期がズレることで生じる税金の増加を防ぐ方法があります。それが圧縮記帳です。

圧縮記帳とは、補助金に関連する収益と費用の発生する時期を合わせるための制度です。その方式には下記の2種類あります。

- 直接減額方式

補助金に対応する費用一括して補助金をもらった期に計上する方式 - 積立金方式

課税所得となる利益を将来に繰り延べる方式

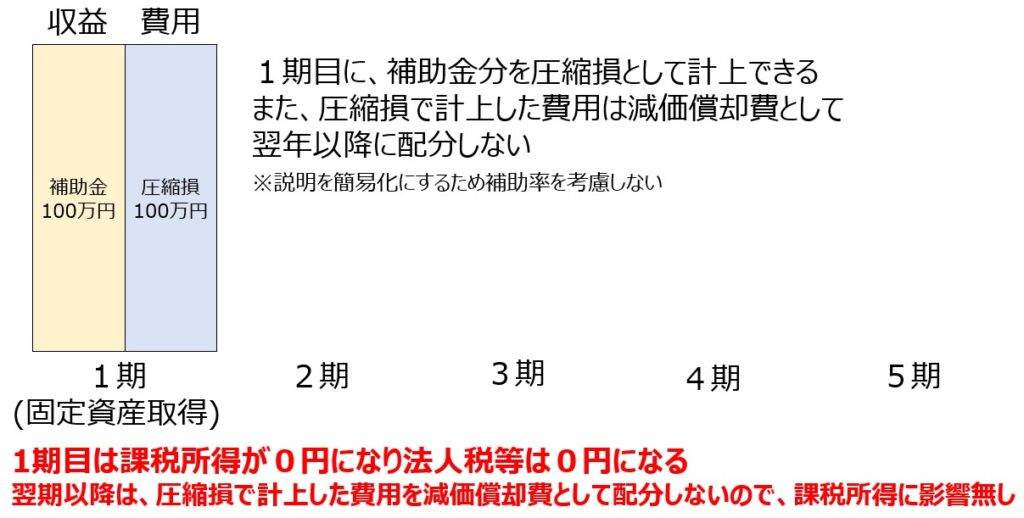

直接減額方式

1期目に補助金の金額分を「圧縮損」として費用に計上します。そして、固定資産の取得にかかった費用は、圧縮損として計上した金額を除いた分を減価償却費として翌期以降にも配分します。

1期目で補助金による収益と費用を相殺することで、補助金で課税所得が増えないようにします。

積立金方式

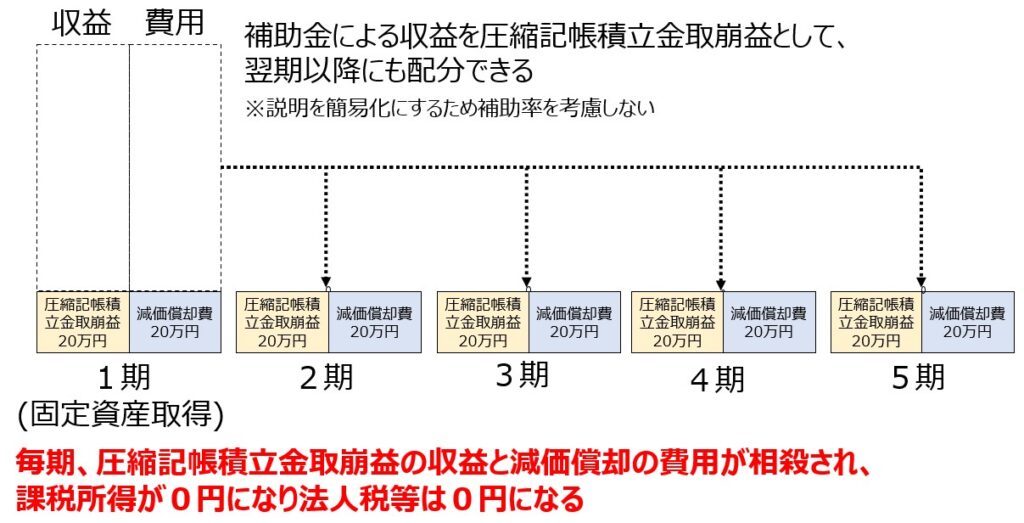

圧縮積立金として資産に計上し、圧縮記帳積立金取崩益として翌期以降にも収益として計上します。そして、固定資産の取得にかかった費用は、通常通り減価償却費として翌期以降にも配分します。

簡単にいうと、補助金で得た収益を翌期以降にも配分するということです。

減価償却費及び、補助金に該当する収益分を圧縮記帳積立金取崩益として毎期計上することで、補助金による課税所得への影響を無くします。

圧縮記帳に(なるべく)したほうがよい理由

補助金をもらった決算期において一時的に納める税金が増えることはありますが、他の期でその分の税金が減りますので、結果的には補助金によって納める税金が増えることはありません。

しかしながら、次の理由により圧縮記帳を行い一時的にでも納める税金を増やさないようにすることをお勧めします。

- 一時的にでも多く税金を納めることで資金を使うより、その資金分を設備投資等の企業の投資に使ってさらなる利益を生み出したほうが有意義であるため

- 法人税は課税所得が多くなるほど税率が大きくなるので、補助金の額が大きい場合は、圧縮記帳を使わないと真に納める税金が増えるため

※例:資本金1億円以下の法人の場合、年800万円以下の部分15%、年800万円超の部分23.20%

その他ケース

収益と費用の発生する時期がズレるケースには、前期に費用を計上し、次の期に補助金が支給されるケースもあります。

費用を計上してから補助金が申請し支給されるまでには、審査等の作業で時間が空いてしまいます。そのため、決算期間を跨がる可能性があります。

その場合は、費用が計上された期には費用分について課税所得が減ること法人税・所得税等が減少し、翌期には補助金をもらうことで課税所得が増え法人税・所得税等が増加します。

このケースは対処できないのですが、先に減った分を後で納めることになるので結果的には納める税金が増えていません。

最後に

最後に注意点を記載します。

よく分からないので、顧問の税理士が旨くやってくれるはず

と考えて、税理士に任せっきりにしてしまうととても危険です。

その理由は、税理士でも圧縮記帳を知らない方もいらっしゃるからです。

実際に、補助金の支援を行っている知り合いが、事業者に「補助金もらったら税金が増えた!!始めに教えてもらえていたら補助金なんて使わなかったのに!!」とクレームを受けました。

結局は、圧縮記帳を行う事で解決したのですが、顧問税理士を契約していたにも関わらずトラブルが生じてしまっています。

これは、事業者にとっても支援者にとっても無用なトラブルです。

ぜひ、補助金と税金の関係を正しく認識して補助金を有効活用してください。

弊社は、補助金申請サポートを行っています。

補助金の活用をご検討しているのであればぜひご利用ください。

下記ボタンより詳細を確認できます。

投稿者プロフィール